Statut auto-entrepreneur : le guide 2025

Le statut d'auto-entrepreneur, officiellement appelé micro-entrepreneur, constitue aujourd'hui l'une des formes d'entrepreneuriat les plus accessibles en France. Cette forme juridique simplifiée attire chaque année des centaines de milliers de créateurs d'entreprise grâce à ses formalités allégées et son régime fiscal avantageux. Cependant, ce statut comporte également des limites importantes qu'il convient de bien comprendre avant de se lancer. Entre les seuils de chiffre d'affaires à respecter, les obligations déclaratives spécifiques et les particularités du régime social, le micro-entrepreneur doit respecter un cadre réglementaire précis qui peut influencer significativement le développement de son activité. Découvrez toutes les spécificités de ce statut particulier.

Qu'est-ce qu'un auto-entrepreneur ?

Définition et caractéristiques

Le statut de micro-entrepreneur désigne une entreprise individuelle qui bénéficie d'un régime fiscal et social simplifié. Cette forme juridique permet d'exercer en nom propre une activité commerciale, artisanale ou libérale, que ce soit à titre principal ou complémentaire.

La micro-entreprise présente la particularité de ne pas créer une personnalité juridique distincte de son dirigeant. Cette caractéristique fondamentale signifie que l'entreprise reste rattachée à la personne physique de l'entrepreneur, ce qui explique pourquoi il n'est pas possible de posséder plusieurs entreprises individuelles simultanément.

À noter :

Depuis 2022, une évolution majeure a modifié la protection patrimoniale des entrepreneurs individuels. Le patrimoine personnel et le patrimoine professionnel du micro-entrepreneur sont désormais automatiquement séparés.

Les différences entre un freelance et un auto-entrepreneur

On confond souvent « freelance » et « auto-entrepreneur », alors qu’il s’agit de deux notions différentes. Le freelance désigne un mode de travail indépendant, sans lien de subordination, tandis que l’auto-entrepreneur est un statut juridique précis.

Un freelance peut exercer sous ce régime, mais aussi créer une société (EURL, SASU), ou choisir le portage salarial par exemple.

Astuce :

Jump vous propose un comparateur de statuts et un simulateur de revenus pour choisir le statut adapté à votre situation personnelle et professionnelle.

Découvrir Jump et ses avantages :

L’auto-entrepreneur profite d’une gestion allégée, mais il doit respecter des plafonds de chiffre d’affaires et il ne peut pas déduire ses charges réelles.

Le choix de son statut juridique dépend :

du volume d’activité ;

des besoins de protection sociale ;

des ambitions de développement.

Le régime fiscal et social en micro-entreprise

Le régime fiscal

Par défaut, les revenus du micro-entrepreneur sont soumis au barème progressif de l'impôt sur le revenu, intégrés aux autres revenus du foyer fiscal.

Cette imposition s'effectue après application de l’abattement forfaitaire représentatif des frais professionnels offert à la micro-entreprise, dont le montant varie selon la nature de l'activité exercée.

71 % pour la vente de marchandises ;

50 % pour les prestations de services relevant des bénéfices industriels et commerciaux (BIC) ;

34 % pour les professions libérales imposées dans la catégorie des bénéfices non commerciaux (BNC).

Le micro-entrepreneur peut également opter pour le versement forfaitaire libératoire, sous réserve de respecter certaines conditions de revenus. Ce régime optionnel permet de s'acquitter simultanément de l'impôt sur le revenu et des cotisations sociales par un prélèvement unique, calculé en pourcentage du chiffre d'affaires encaissé.

Les taux appliqués varient selon l'activité :

1% pour les activités de vente ;

1,7% pour les prestations de services (BIC) ;

2,2% pour les activités libérales (BNC).

Cette option présente l'avantage de la prévisibilité et de la simplicité, puisque l'entrepreneur connaît précisément le montant de ses prélèvements fiscaux et sociaux en fonction de son chiffre d'affaires. Cependant, elle peut s'avérer désavantageuse pour les entrepreneurs ayant un faible taux d’imposition au barème progressif de l’impôt sur le revenu.

Par ailleurs, le régime de franchise en base de TVA s’applique aux auto-entrepreneurs qui réalisent jusqu’à 85 000 € pour la vente de marchandises et 37 500 € pour les prestations de services. Elle permet à un micro-entrepreneur de ne pas facturer de TVA à ses clients. De ce fait, il n’a aucune déclaration de TVA à remplir. En revanche, il ne peut pas récupérer la TVA payée sur ses achats professionnels.

Au-delà, il doit facturer et reverser la TVA, ce qui complexifie la gestion. Il peut également opter volontairement pour la facturation de la TVA afin de pouvoir la récupérer ou lorsque tous ses clients sont des professionnels.

Le régime social

Les cotisations sociales d’un auto-entrepreneur sont calculées uniquement sur le chiffre d'affaires réellement encaissé. Elles prennent la forme d’un pourcentage appliqué au chiffre d’affaires afin que leur montant soit proportionnel.

Les cotisations sociales sont calculées sur le chiffre d’affaires encaissé hors taxes (HT) :

12,3 % pour la vente de marchandises (vente de vêtements, de bijoux, etc.) ;

21,2 % pour les prestations de services BIC (réparateur, maçon, etc.) ;

24,6 % pour les professions libérales hors Cipav (développeur web, rédacteur, consultant, etc.) ;

23,2 % pour les professions libérales relevant de la Cipav (architecte, ostéopathe, mandataire judiciaire à la protection des majeurs, etc.).

Ces cotisations couvrent l'ensemble de la protection sociale du micro-entrepreneur :

assurance maladie-maternité ;

retraite de base et complémentaire ;

invalidité-décès.

Lors du paiement de ses cotisations sociales, l’auto-entrepreneur s’acquitte également d’une contribution à la formation professionnelle.

À noter :

Pour valider un trimestre de retraite, il faut atteindre un certain seuil de chiffre d’affaires. Par exemple :

- vente de marchandises : 6 145 € ;

- prestation de services (BIC) : 3 564 € ;

- professions libérales (BNC) : 2 700 € € ;

- professions libérales à la Cipav : 2 694 €.

Le micro-entrepreneur ne bénéficie pas de l’assurance chômage et sa protection sociale reste inférieure à celle d’un salarié.

Les avantages et inconvénients d'être auto-entrepreneur

Les avantages

Une création simplifiée

La déclaration de création d’une auto-entreprise s’effectue en ligne, gratuitement, en moins de 30 minutes, sur le Guichet unique, un site de l’INPI.

Aucun capital n’est requis, le numéro SIRET de l’auto-entrepreneur arrive en moyenne sous 8 à 15 jours.

Ce processus rapide permet généralement de tester une idée ou de lancer une activité complémentaire sans risque.

Une responsabilité limitée aux biens utiles à l'activité professionnelle

Depuis 2022, le patrimoine personnel de l’auto-entrepreneur est protégé, sauf faute grave ou fraude. Les créanciers professionnels ne peuvent saisir que les biens affectés à l’activité.

Son patrimoine professionnel est composé de l’ensemble nécessaire à l’exploitation de son activité : fonds de commerce, marchandises, matériel, brevet, trésorerie, etc.

Cette séparation est automatique lors de l’enregistrement de l’auto-entrepreneur au Registre national des entreprises (RNE). Aucune démarche n’est à réaliser.

À noter :

L'administration fiscale et les organismes sociaux conservent un droit de poursuite sur l'ensemble du patrimoine en cas de défaillance dans le paiement des cotisations ou des impôts.

Une comptabilité simplifiée

La micro-entreprise bénéficie d'obligations comptables considérablement allégées par rapport aux entreprises classiques.

L'auto-entrepreneur doit simplement tenir un livre des recettes : un registre chronologique des recettes encaissées, mentionnant la date, le montant et l'origine de chaque encaissement.

Pour les activités de vente, un registre des achats complète cette obligation minimale.

Astuce :

Jump Micro vous permet de tenir rapidement et correctement votre livre des recettes en quelques clics.

Un régime fiscal et social avantageux

Le régime micro combine plusieurs avantages fiscaux et sociaux attractifs. À savoir :

des cotisations sociales calculées professionnellement uniquement sur le chiffre d’affaires encaissé (pas d’appels provisionnels) ;

le bénéfice automatique de la franchise de TVA, ce qui simplifie la gestion et améliore la compétitivité auprès des particuliers ;

l’option pour le versement libératoire de l’impôt sur le revenu qui permet de payer son impôt en même temps que ses cotisations sociales (tous les mois ou trimestres au choix).

Les inconvénients

Les seuils de chiffre d'affaires et de TVA

Les plafonds de chiffre d'affaires constituent la principale limitation du régime micro-entrepreneur.

188 700 € pour la vente de marchandises.

77 700 € pour les prestations de services (BIC et BNC).

Le dépassement de ces seuils entraîne automatiquement la perte du régime simplifié, obligeant l'auto-entrepreneur à basculer vers le régime réel d'imposition avec toutes ses contraintes comptables et administratives.

Pour éviter le dépassement des seuils, il est possible de cumuler micro-entreprise et portage salarial. Découvrez les avantages :

Les seuils de franchise de TVA, inférieurs aux plafonds de chiffre d'affaires du régime micro, créent également une zone intermédiaire délicate à gérer.

Un entrepreneur qui dépasse le seuil de franchise, mais reste sous le plafond de chiffre d’affaires de la micro-entreprise (77 700 ou 188 700 € en fonction de l’activité exercée) doit facturer la TVA à ses clients tout en conservant les autres spécificités de son régime. Cette situation complique la gestion commerciale et peut affecter la compétitivité de l'entreprise.

| - | Seuil de base | Seuil majoré |

|---|---|---|

| Vente de marchandises | 85 000 € | 93 500 € |

| Prestation de services (BIC et BNC) | 37 500 € | 41 250 € |

Bon à savoir

Les avocats et les artistes ont des seuils différents : 50 000 € et 55 000 €.

L’année de création, ce sont des seuils au prorata temporis qui s’appliquent. Par exemple, 42 500 € à la place de 85 000 € pour une entreprise de vente de marchandises ayant débuté le 1er juillet.

En cas de dépassement du seuil de base, l’auto-entrepreneur devra facturer de la TVA à partir du 1er janvier de l’année suivante. En revanche, il sera redevable dès le 1er jour de dépassement s’il surpasse le seuil majoré.

Une protection sociale limitée

Le niveau de protection sociale du micro-entrepreneur reste souvent inférieur à celui des salariés ou des dirigeants d'entreprise.

Les prestations chômage n'existent pas pour les entrepreneurs, créant une vulnérabilité en cas d'arrêt de l'activité.

Les indemnités journalières en cas de maladie sont calculées sur des bases généralement modestes, pouvant créer des difficultés financières en cas d'arrêt prolongé.

Par ailleurs, la constitution de droits à la retraite dépend directement du niveau de chiffre d'affaires réalisé. Les entrepreneurs qui génèrent de faibles revenus risquent de ne pas valider suffisamment de trimestres, compromettant leur retraite future.

Une déduction des charges professionnelles limitée

L'abattement forfaitaire appliqué par l'administration peut s'avérer insuffisant pour couvrir les frais réels, pénalisant la rentabilité de l'entreprise. En pratique, il s’agit d’un pourcentage appliqué au chiffre d’affaires afin de le diminuer avant soumission à l’impôt sur le revenu. Il remplace la déductibilité des frais professionnels.

Cette limitation affecte particulièrement les activités de conseil, de formation ou les métiers techniques nécessitant des équipements coûteux.

Cette contrainte peut également limiter les possibilités de développement de l'entreprise, puisque les investissements en matériel, en formation ou en communication ne peuvent être optimisés fiscalement.

L'entrepreneur doit financer ces dépenses sur ses bénéfices nets, réduisant sa capacité d'autofinancement.

Alternative :

En portage salarial, vous profitez du remboursement des frais professionnels (jusqu’à 50 % du salaire). C’est également une solution d’optimisation pour convertir votre chiffre d’affaires en revenu net.

Tableau comparatif des avantages et inconvénients

| Avantages | Inconvénients |

|---|---|

| Création rapide et gratuite | Plafonds de CA limitants (77 700 € ou 188 700 €) |

| Formalités administratives réduites | Déduction des charges impossible |

| Comptabilité simplifiée | Protection sociale limitée |

| Cotisations sociales sur CA réel uniquement | Pas d'indemnisation chômage |

| Franchise de TVA possible | Validation retraite conditionnée au CA |

| Protection du patrimoine personnel | Gestion TVA complexe si dépassement seuil |

| Démarrage immédiat de l'activité | Transition forcée vers régime réel si dépassement |

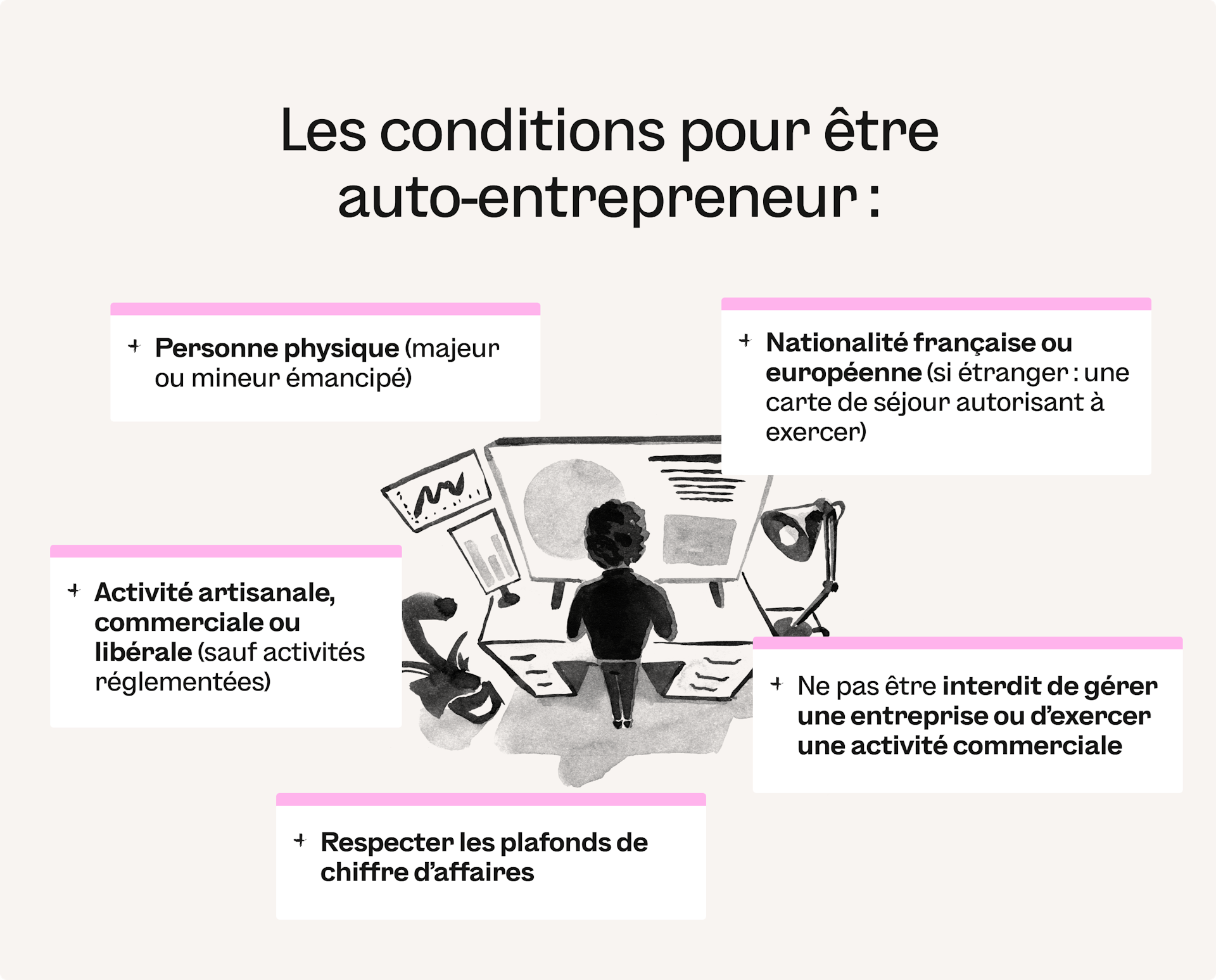

Les conditions pour devenir auto-entrepreneur

Les critères relatifs à la personne

L'accès au statut de micro-entrepreneur est ouvert à toute personne physique majeure ou mineure émancipée à condition de :

avoir une adresse postale en France ;

ne pas être sous curatelle ou tutelle ;

ne pas être condamné à une interdiction de gérer ou d’exercer.

Les ressortissants de l'Union européenne bénéficient d'un accès automatique, tandis que les ressortissants de pays tiers doivent disposer d'un titre de séjour les autorisant à exercer une activité indépendante.

Certaines incompatibilités limitent toutefois l'accès au régime micro. À savoir :

les fonctionnaires ne peuvent exercer d'activité indépendante sans autorisation préalable de leur administration ;

les dirigeants de sociétés soumis au régime général de la Sécurité Sociale doivent vérifier la compatibilité de leur mandat social avec le statut de micro-entrepreneur. Seuls ceux ayant le statut d’assimilé salarié peuvent ouvrir une auto-entreprise (par exemple, le président associé unique d’une SASU) ;

les professions réglementées peuvent également faire l'objet de restrictions spécifiques.

Le statut de micro-entrepreneur peut s'exercer à titre principal ou complémentaire.

Un salarié peut parfaitement développer une activité indépendante en tant qu’auto-entrepreneur en parallèle de son emploi, sous réserve de respecter :

les clauses de son contrat de travail ;

les éventuelles obligations de non-concurrence.

Cette flexibilité facilite les transitions professionnelles et permet de tester une activité avant d'en faire son métier principal.

Le chiffre d'affaires à ne pas dépasser

Les seuils de chiffre d'affaires constituent les limites absolues du régime micro-entrepreneur. Pour 2025, ces plafonds s'établissent à :

188 700 euros annuels HT pour les activités d'achat-revente de marchandises, de vente de denrées alimentaires et de prestations d'hébergement ;

77 700 euros annuels HT pour les prestations de services relevant des BIC ou BNC et les locations de meublés de tourisme classés ;

15 000 € annuels HT pour les locations de meublés de tourisme non classés.

Ces seuils s'apprécient sur l'année civile et incluent la totalité du chiffre d'affaires encaissé, toutes activités confondues.

L’auto-entrepreneur sort automatiquement du régime micro dès lors qu’il dépasse deux ans de suite le plafond autorisé.

Cette règle impose une surveillance constante du niveau d'activité pour éviter les mauvaises surprises.

Les entrepreneurs exerçant des activités mixtes doivent respecter simultanément le plafond global de 188 700 euros et le sous-plafond de 77 700 euros pour les prestations de services. Cette double contrainte complique la gestion des entreprises multi-activités et peut limiter leur développement harmonieux.

Découvrez les solutions pour optimiser vos plafonds d’auto-entrepreneur :

Les activités autorisées

Le régime micro-entrepreneur couvre la quasi-totalité des activités économiques, qu'elles soient commerciales, artisanales ou libérales.

Les activités commerciales incluent l'achat-revente de biens, la vente de services aux entreprises, le commerce électronique et la restauration.

Les activités artisanales englobent les métiers de fabrication, de réparation et de services aux particuliers nécessitant un savoir-faire manuel.

Les professions libérales sont représentées par les consultants, formateurs, rédacteurs, développeurs informatiques, graphistes et de nombreuses autres professions intellectuelles.

Certaines activités restent toutefois exclues du régime micro-entrepreneur.

Les activités rattachées à la MSA.

Les professions libérales réglementées ne relevant pas de la Cipav.

Les activités soumises à la TVA immobilière.

Les activités relevant de la Sécurité Sociale des artistes-auteurs.

Les gérants majoritaires et les travailleurs non salariés ne peuvent pas non plus créer une micro-entreprise.

Les obligations en micro-entreprise

Les obligations comptables

Les obligations comptables du micro-entrepreneur se limitent à la tenue d'un livre-journal chronologique des recettes.

Ce registre doit mentionner quotidiennement pour chaque recette :

le montant ;

l'origine ;

les références des pièces justificatives.

Pour les activités de vente de marchandises, l'entrepreneur doit également tenir un registre des achats, récapitulant les acquisitions avec leurs références et leurs montants. Cette obligation supplémentaire permet de justifier les flux de marchandises et de calculer les marges réalisées.

À noter :

L'ensemble de ces documents doit être conservé pendant dix ans et tenu à disposition de l'administration en cas de contrôle.

La déclaration du chiffre d'affaires

La déclaration du chiffre d'affaires constitue l'obligation administrative centrale du micro-entrepreneur. Cette déclaration s'effectue mensuellement ou trimestriellement selon l'option choisie lors de l'immatriculation, exclusivement par voie dématérialisée sur le portail officiel autoentrepreneur.urssaf.fr.

Le montant déclaré correspond aux recettes effectivement encaissées HT et non aux factures émises.

À noter :

La déclaration doit être effectuée même en l'absence de chiffre d'affaires, en mentionnant explicitement un montant nul. Le défaut de déclaration pendant plusieurs périodes consécutives peut entraîner la radiation automatique du régime.

Les cotisations sociales

Les cotisations sociales du micro-entrepreneur sont calculées directement sur le chiffre d'affaires déclaré, selon les taux fixés réglementairement.

À noter :

Pour 2025, ces taux s'élèvent à :

- 12,3 % pour les activités de vente ;

- 21,2 % pour les prestations de services aux BIC ;

- 23,2 % pour les activités libérales relevant de la Cipav ;

- 24,6 % pour les activités libérales aux BNC.

Ces prélèvements couvrent l'ensemble de la protection sociale : maladie, retraite et invalidité-décès.

Le paiement s'effectue lors de la déclaration de chiffre d'affaires, par prélèvement automatique ou paiement en ligne.

Cette synchronisation évite les décalages entre déclaration et paiement, réduisant les risques d'oubli ou de retard.

L'entrepreneur peut également opter pour le versement forfaitaire libératoire, qui intègre l'impôt sur le revenu aux cotisations sociales.

Les cotisations acquittées ouvrent des droits sociaux proportionnels.

Pour la retraite, la validation d'un trimestre nécessite un chiffre d'affaires minimum qui varie selon l'activité. À savoir :

vente de marchandises : 6 145 € ;

prestation de services (BIC) : 3 564 € ;

professions libérales (BNC) : 2 700 € € ;

professions libérales à la Cipav : 2 694 €.

Le paiement des différentes taxes : TVA, CFE, frais de chambre consulaire

La TVA ne concerne le micro-entrepreneur que s'il dépasse les seuils de franchise établis à 37 500 euros pour les prestations de services et 85 000 euros pour les activités de vente.

En dessous de ces seuils, l'entrepreneur bénéficie d'une franchise totale et ne facture pas de TVA à ses clients.

Cette simplification constitue un avantage concurrentiel significatif, particulièrement dans les relations avec les particuliers.

Par ailleurs, la cotisation foncière des entreprises (CFE) s'applique à tous les micro-entrepreneurs dès la deuxième année d'activité. Cette taxe locale, calculée sur la valeur locative des biens immobiliers utilisés pour l'activité, varie considérablement selon les communes

Les entrepreneurs domiciliés à leur domicile bénéficient généralement de taux réduits, mais les montants peuvent atteindre plusieurs centaines d'euros dans certaines zones.

Bon à savoir :

Les auto-entrepreneurs réalisant moins de 5 000 € de chiffre d’affaires annuel sont exonérés de CFE.

Les frais de chambre consulaire concernent uniquement les artisans et commerçants auto-entrepreneurs, qui doivent s'acquitter de contributions obligatoires auprès de leur chambre de métiers ou de commerce. Ces frais, généralement modestes (quelques dizaines d'euros par an), financent les services d'accompagnement et de formation proposés par ces organismes consulaires.

Les étapes pour créer son auto-entreprise

Déclarer son activité et le coût

La déclaration de sa micro-entreprise s'effectue exclusivement en ligne sur le site du guichet unique des entreprises. Cette procédure dématérialisée est entièrement gratuite lorsqu'elle est réalisée directement sur les sites officiels.

L'entrepreneur doit :

renseigner ses informations personnelles ;

décrire son activité ;

choisir ses options fiscales et sociales.

La déclaration génère automatiquement l'attribution d'un numéro SIRET unique et l'inscription aux fichiers de l'INSEE.

L'entrepreneur reçoit généralement ses documents officiels dans un délai de 8 à 15 jours suivant sa déclaration.

À noter :

Attention à ne pas confondre ces portails avec les sites privés qui proposent des services payants de création d'auto-entreprise. Ces intermédiaires facturent généralement entre 50 et 200 euros et proposent un accompagnement à l’immatriculation d’une micro-entreprise.

Domicilier son entreprise : à domicile ou en externe

La domiciliation de l'entreprise au domicile personnel constitue l'option la plus courante et la plus économique pour les micro-entrepreneurs.

Cette possibilité est automatiquement accordée pour toutes les activités qui n'impliquent pas :

de réception de clientèle ;

de stockage de marchandises importantes.

L'auto-entrepreneur doit simplement vérifier que son bail de location et que le règlement de copropriété n'interdisent pas l'exercice d'activités professionnelles.

Bon à savoir :

L’inconvénient de cette solution est que l’adresse personnelle de l’auto-entrepreneur sera publique.

Quant à la domiciliation externe, elle devient nécessaire pour les activités nécessitant des locaux spécifiques, telles que :

commerce de détail ;

restauration ;

activités artisanales avec stockage important, ou réception régulière de clientèle.

Cette option engendre des coûts supplémentaires (loyer, charges, dépôt de garantie) qui doivent être intégrés dans le business plan de l'entrepreneur.

Les solutions intermédiaires se développent avec l'économie du partage, dont :

les espaces de coworking ;

la domiciliation commerciale ;

les locaux partagés.

Ces options offrent une adresse professionnelle prestigieuse et des services mutualisés (accueil téléphonique, salles de réunion, etc.).

Immatriculer sa micro-entreprise

L'immatriculation varie selon la nature de l'activité exercée.

En plus d’être enregistré au RNE, les commerçants sont inscrits au Registre du Commerce et des Sociétés (RCS) tenu par le greffe du tribunal de commerce lors de leur déclaration d’activité.

Cette formalité est désormais gratuite depuis 2023, supprimant un frein financier à la création d'entreprise.

L'immatriculation génère l'attribution d'un numéro RCS.

Bon à savoir :

Le registre des métiers (RM) a été supprimé. Il a fusionné avec le RNE.

Par ailleurs, les auto-entrepreneurs doivent ouvrir un compte personnel sur le site dédié aux auto-entrepreneurs de l’Urssaf afin de pouvoir déclarer et payer leurs cotisations sociales.

Souscrire à une assurance professionnelle : selon le secteur d'activité

L'assurance responsabilité civile professionnelle constitue une protection indispensable pour la plupart des micro-entrepreneurs, même si elle n'est pas toujours obligatoire légalement.

Cette couverture protège l'entrepreneur contre les réclamations de tiers liées à l'exercice de son activité. Par exemple :

dommages causés aux biens ou aux personnes ;

erreurs professionnelles ;

négligences.

Certaines professions font l'objet d'obligations d'assurance spécifiques.

Les professionnels du bâtiment doivent souscrire une assurance décennale couvrant les vices cachés pendant dix ans.

Les professionnels de santé, les consultants et les formateurs doivent généralement contracter une assurance responsabilité civile professionnelle. Ces obligations visent à protéger les clients et les tiers contre les conséquences financières des erreurs professionnelles.

Le coût de ces assurances varie considérablement selon les risques couverts et le chiffre d'affaires de l'entreprise.

Une assurance responsabilité civile professionnelle basique coûte généralement entre 100 et 500 euros par an pour un micro-entrepreneur, tandis que les assurances décennales peuvent atteindre plusieurs milliers d'euros annuels.

Il convient de comparer les offres et d'adapter les garanties aux risques réels de l'activité.

Ouvrir un compte bancaire professionnel : facultatif

L'ouverture d'un compte bancaire dédié à l'activité professionnelle n'est obligatoire que si le chiffre d'affaires annuel de l’auto-entrepreneur dépasse 10 000 euros pendant deux années consécutives.

En dessous de ce seuil, l'entrepreneur peut utiliser son compte personnel pour ses transactions professionnelles, simplifiant la gestion bancaire et évitant les frais de tenue de compte professionnel.

Cependant, l'ouverture d'un compte dédié présente plusieurs avantages pratiques même en l'absence d'obligation légale. Elle :

facilite le suivi de l'activité ;

simplifie la tenue des registres obligatoires ;

améliore l'image professionnelle vis-à-vis des clients et des fournisseurs ;

facilite également les relations avec l'administration fiscale en cas de contrôle.

Astuce :

Jump a lancé Jump Micro : une solution tout-en-un pour les auto-entrepreneurs, avec :

- un compte pro ;

- un outil de facturation ;

- un tableau de bord de pilotage d’activité ;

- un livre des recettes.

Participer à un stage d'installation : facultatif

Le stage de préparation à l'installation (SPI) était obligatoire pour les artisans jusqu'en 2019.

Désormais facultatif, ce stage de 30 heures proposé par les chambres de métiers reste néanmoins recommandé pour les entrepreneurs débutants. Il aborde les aspects juridiques, fiscaux, sociaux et comptables de l'entreprise artisanale, ainsi que les techniques de gestion et de développement commercial.

Le coût du stage varie selon les chambres consulaires, généralement entre 200 et 300 euros.

Les aides disponibles pour les auto-entrepreneurs

Les aides à la création

L'Aide à la Reprise ou à la Création d'Entreprise (ARCE) est ouverte aux auto-entrepreneurs. Elle permet aux demandeurs d'emploi de percevoir une partie de leurs allocations chômage sous forme de capital.

Elle représente 60 % du montant des droits restants, versés en deux fois :

la moitié au démarrage de l'activité ;

le solde six mois plus tard sous condition de maintien de l'activité.

Quant à l'Aide aux Créateurs ou Repreneurs d'Entreprise (ACRE), elle offre une exonération de 50 % des cotisations sociales pendant la première année d'activité des auto-entrepreneurs. Cette aide est à demander après la création de l’auto-entreprise à l’aide d’un formulaire à remettre à l’Urssaf.

Les aides pour les auto-entrepreneurs artisans et commerçants

Les chambres consulaires proposent diverses aides spécifiques à leurs ressortissants. La chambre de métiers peut financer des :

formations techniques ;

diagnostics d'entreprise ;

missions de conseil spécialisé.

Les aides de l'Agefiph pour les personnes en situation de handicap

L'Association de Gestion du Fonds pour l'Insertion Professionnelle des Personnes Handicapées (Agefiph) propose des aides spécifiques aux entrepreneurs en situation de handicap.

L'aide à la création d'entreprise peut atteindre 3 000 euros pour financer :

les frais de démarrage ;

les investissements matériels ;

l'accompagnement par un consultant spécialisé.

L’Agefiph propose aussi une aide pour financer l’aménagement du poste de travail aux besoins spécifiques de l'entrepreneur handicapé.

FAQ

Quel est le délai pour créer un « statut » d'auto-entrepreneur ?

Le délai pour créer son auto-entreprise est rapide avec :

- une déclaration en ligne immédiate ;

- la réception du SIRET sous 8 à 15 jours ;

- un début d’activité possible dès la déclaration (sauf activités réglementées nécessitant autorisation).

Est-il possible de créer une micro-entreprise en étant étranger ?

Il est possible de créer une micro-entreprise en étant étranger en fonction de votre situation.

- Aucune condition supplémentaire pour les ressortissants de l’UE/EEE.

- Hors UE : avoir une carte de séjour temporaire mention Entrepreneur/Profession libérale (aussi appelée titre de séjour) autorisant l'exercice d'une activité professionnelle ou une carte pluriannuelle mention Passeport talent : Créateur d’entreprise.

Ces autres articles pourraient aussi vous intéresser

Ces articles pourraient aussi vous intéresser

Découvrez Jump

en 20 min

avec Léo.

Moi c'est Léo, je vous explique chaque jour le modèle Jump et ses avantages concrets en 20 minutes chrono. Entre 20 & 30 freelances posent leurs questions à chaque RDV. Rejoignez-nous pour tout comprendre !